Lei 14.801/24: Nova Lei de Incentivo ao Mercado de Capitais

Foi publicada, no dia 10 de janeiro de 2024, a Lei Federal nº 14.801/24 (“Lei”), que, além de outras disposições, introduz uma nova modalidade de debêntures, as “Debêntures de Infraestrutura”. A Lei é fruto do Projeto de Lei nº 2.646/21, que foi sancionada pelo Presidente da República no dia 9 de janeiro de 2024.

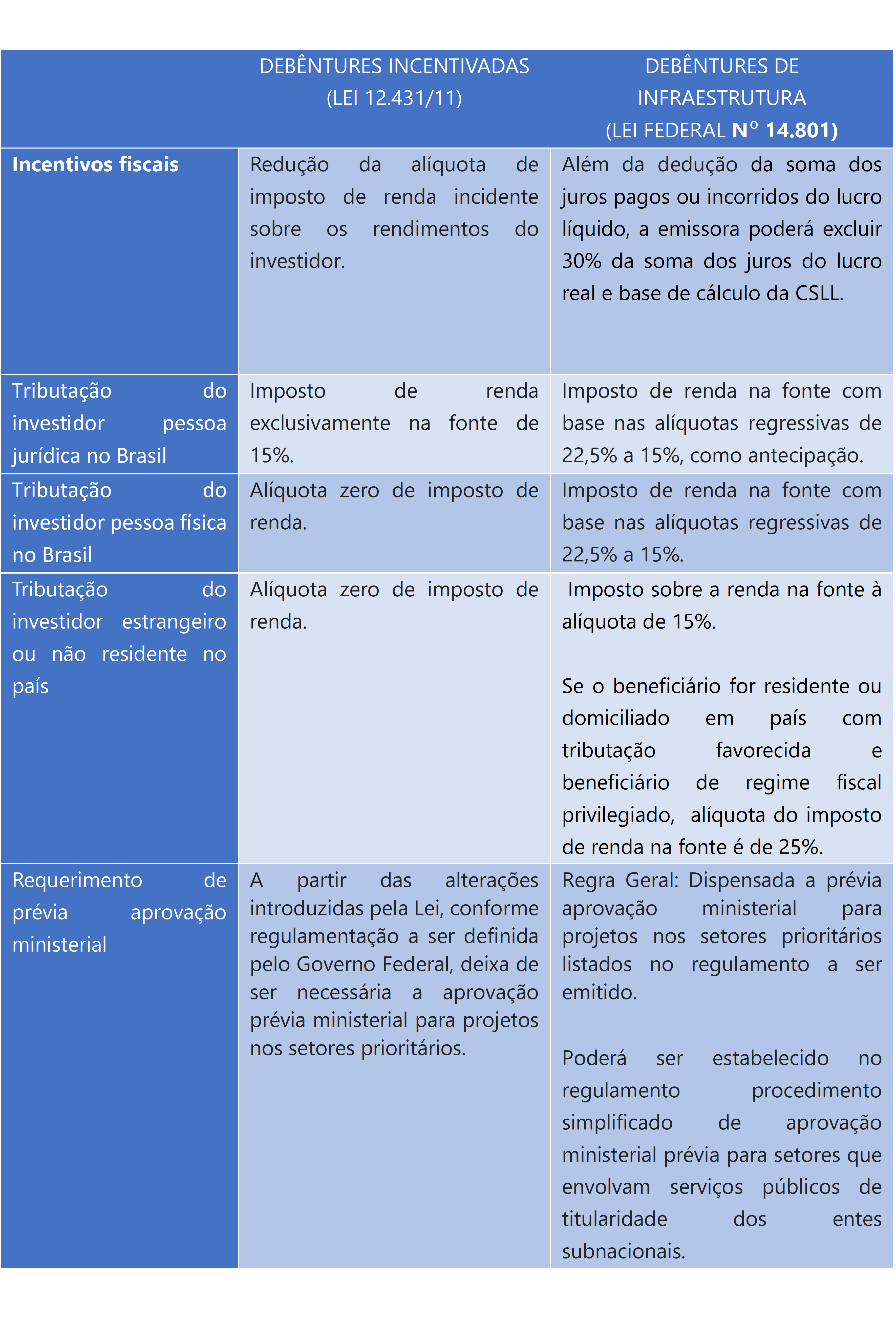

As Debêntures de Infraestrutura somam-se às debentures incentivadas da Lei Federal nº12.431, de 24 de junho de 2011 (“Lei 12.431” e “Debêntures Incentivadas”) como um novo ativo com incentivos tributários para financiamento de projetos de infraestrutura e de produção econômica intensiva em pesquisa, desenvolvimento e inovação. O Poder Executivo federal deverá regulamentar os projetos que se beneficiarão desta nova modalidade de financiamento.

A Lei ainda altera o marco legal das Debêntures Incentivadas e atualiza a regulamentação dos Fundo de Investimento em Participações em Infraestrutura (FIP-IE), do Fundo de Investimento em Participação na Produção Econômica Intensiva em Pesquisa, Desenvolvimento e Inovação (FIP-PD&I) e do Fundo Incentivado de Investimento em Infraestrutura (FI-Infra) (“Fundos”).

Este novo instrumento financeiro poderá ser emitido por sociedades de propósito específico, concessionárias, permissionárias, autorizatárias ou arrendatárias, constituídas sob a forma de sociedade por ações, bem como sociedades controladoras diretas ou indiretas destas sociedades – desde que constituída sob a forma de sociedades por ações e, em todos os casos, os recursos sejam destinados aos projetos considerados prioritários pelo Poder Executivo federal. Entretanto, diferente das debêntures instituídas pela Lei 12.431, em que os benefícios fiscais são aplicados ao investidor, os incentivos fiscais das Debêntures de Infraestrutura serão atribuídos ao emissor da debênture, que: (i) poderá deduzir da apuração do lucro líquido o valor correspondente à soma dos juros pagos ou incorridos, conforme permitido pela legislação do imposto de renda e CSLL; e (ii) sem prejuízo do disposto no item (i), poderá também excluir, na determinação do lucro real e da base de cálculo da CSLL, o valor correspondente a 30% da soma dos juros relativos às debêntures, pagos naquele exercício.

Os benefícios destinados à emissão de Debêntures de Infraestrutura somente serão validos para emissões realizadas entre o período de publicação da lei e o dia 31 de dezembro de 2030. Os principais pontos das Debêntures de Infraestrutura seguem abaixo elencados, juntamente com um quadro dispondo das principais novidades em comparação com as Debêntures Incentivadas:

Taxa Cambial – Por meio de ato do Poder Executivo, Debêntures de Infraestrutura poderão ser emitidas com cláusula de variação da taxa cambial. Nas Debêntures Incentivadas continua não sendo possível a cláusula de variação cambial.

Fundos Isentos – No caso da emissão das novas Debêntures de Infraestrutura por fundos isentos, os rendimentos decorrentes destas debêntures ficarão sujeitos ao imposto sobre a renda na fonte à alíquota de 10%, quando auferidos no resgate, na amortização e na alienação de cotas ou na distribuição de rendimentos.

Emissão ASG – Debêntures de Infraestrutura utilizadas para captar recursos exclusivamente em projetos de investimento que proporcionem benefícios ambientais ou sociais relevantes, serão objeto de avaliação externa específica para esse tipo de emissão, nos termos do regulamento a ser emitido. Este tipo de emissão seguirá procedimento simplificado de tramitação e terá forma de acompanhamento das etapas do projeto.

Restrição para Aquisição das Debêntures – A Lei estabelece que as Debêntures de Infraestrutura não podem ser adquiridas por pessoas ligadas ao emissor, inclusive residentes ou domiciliadas no exterior. O descumprimento da referida vedação sujeita a pessoa ligada à aplicação de multa equivalente a 20% (vinte por cento) do valor das debêntures adquiridas e dos rendimentos delas decorrentes, recebidos ou creditados, sendo que o emissor responde solidariamente pela multa nos casos de dolo, fraude, conluio, simulação, abuso de forma jurídica ou deficiência de substrato econômico.

Além das novidades trazidas acima, a Lei ainda alterou outras normas da seguinte forma:

Incentivo ao mercado externo – A Lei também está estendendo o benefício tributário para operações de financiamento externo ao alterar o art. 1º da Lei nº 9.481, de 13 de agosto de 1997. De acordo com a Lei, a alíquota do imposto de renda na fonte incidente sobre os rendimentos auferidos no País, por residentes ou domiciliados no exterior, fica reduzida para zero no caso de juros decorrentes de empréstimo externo contratado mediante emissão de títulos no mercado internacional por sociedade de propósito específico e por concessionária, permissionária, autorizatária ou arrendatária, constituída sob a forma de sociedade por ações, para captação de recursos para implementar projetos de investimento na área de infraestrutura. Vale destacar que, para as operações sujeitas a registro no Banco Central do Brasil (“BCB”), os juros estão sujeitos a registro no BCB e este benefício não se aplica, de forma geral, ao beneficiário residente ou domiciliado em país com tributação favorecida e juros pagos ou creditados por fonte localizada no Brasil à pessoa física ou jurídica vinculada, residente ou domiciliada no exterior, ainda que não constituída em país com tributação favorecida.

Alterações ao Marco Legal de FIP-IE e FIP-PD&I – A Lei incluiu na lista de projetos nos quais os Fundos poderão atuar, conforme disposto na Lei nº 11.478, de 29 de maio de 2007, em outras áreas consideradas prioritárias pelo Poder Executivo federal, nos termos da Lei 12.431. Além disso, as alterações na referida lei estenderam a possibilidade de utilização dos Fundos para projetos já existentes, implantados ou em processo de implantação, desde que os investimentos e os resultados da expansão sejam segregados mediante a constituição de sociedade de propósito específico ou sejam implantados por sociedade de propósito específico já constituída em razão de celebração de contrato de concessão, permissão, arrendamento ou autorização de empresa com entidade pública. Por fim, a Lei ainda alterou o prazo para início das atividades do Fundo para 360 (trezentos e sessenta) dias após obtenção do registro de funcionamento na CVM e para 24 meses o prazo para se enquadrarem no nível mínimo de investimento estabelecido na norma.

Atualização das Debêntures Incentivadas – Seguindo o racional das Debêntures de Infraestrutura, a Lei atualiza o marco legal das Debêntures Incentivadas previsto na Lei 12.431 para: (a) ampliar até 60 meses contados da data de encerramento da oferta pública para reembolso de gastos, despesas ou dívidas passíveis de reembolso (a ser implementado de forma gradativa); (b) dispensar a aprovação governamental emitida por portaria especifica para cada projeto, nos casos do setor ser considerado prioritário, (c) incentivar o desenvolvimento de projetos que proporcionem benefícios ambientais ou sociais relevantes; e (d) definir procedimento simplificado de aprovação ministerial prévia para setores que envolvam serviços públicos de titularidade dos entes subnacionais. Por fim, além das alterações previamente mencionadas, a Lei ainda alterou a Lei 12.431 para prever que as instituições autorizadas pela Comissão de Valores Mobiliários (“CVM”)ao exercício da administração de carteira de títulos e valores mobiliários poderão constituir fundo de investimento que estabeleça em seu regulamento que a aplicação de seus recursos em Debêntures Incentivadas não poderá ser inferior a 85% do valor de referência do fundo – sendo que, anteriormente, a norma instituía 85% do patrimônio líquido do fundo.

Para mais informações, entre em contato com o nosso time de Bancário e Financiamento.

Comentários